公務員という職業は安定した仕事であるがゆえに、リスクをとって投資で積極的に運用している人はそんなに多くないでしょう。

ですが、そういった投資初心者で未経験の公務員の方にもオススメしたい資産運用が毎月の投資信託(投信)の積立てになります。

投資信託の積み立てはシンプルで簡単なので、銘柄さえしっかり選べば効率よく運用することが可能です。

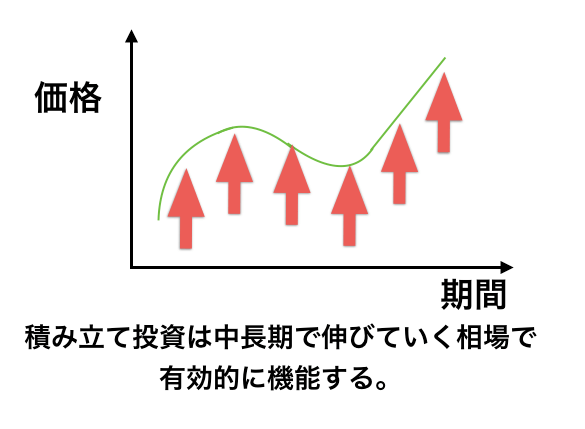

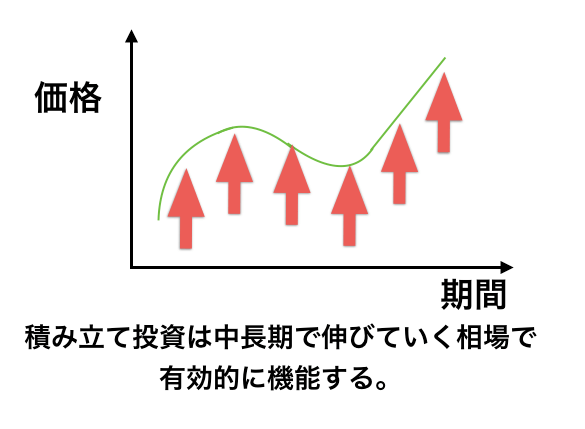

投資信託は金融のプロが考えた複数の銘柄で構成されているもので、それを毎月積立ることで中長期で価格が伸びていく相場では、利益をコツコツ積み上げことができるため初心者にまずオススメの投資方法と言えます。

初心者が選びやすい投資信託の中身とは?

投資のリスクをゼロにすることはできませんが、投資信託をうまく使えばリスクをコントロールして軽減することができます。

投資のリスクを減らすには「分散投資」

投資のリスクをコントロールするための最も基本的な方法は、分散投資です。

分散投資とは複数の投資先に資金を分けて投資することで、資産全体のリスクを軽減することができます。

分散投資の重要性をあらわす有名な格言に、「卵をひとつのカゴに盛るな」というものがあります。

<卵の格言をあらわす図>

(引用先URL:https://www.toushin.or.jp/investmenttrust/meritrisk/reduction/)

全ての卵をひとつのカゴに盛っていた場合、そのカゴを落としたら全ての卵が割れてしまいます。

しかし、いくつかのカゴに少しずつ卵を分けて盛れば、ひとつのカゴを落としても割れる卵は全体の一部だけで済みます。

資産運用も同じです。

ひとつの投資先に資金を集中させると、その投資先が大きく値下がりすれば資産全体が目減りしてしまいます。

一方、いくつもの投資先に分散して投資していれば、ひとつの投資先が値下がりしても資産全体に対する影響は限定的です。

投資の上級者でも積立を行いつつ、チャンスの相場では個別株に投資したりするのよ。

それでも積立でリスクヘッジしているからこその安心感もあるわね。

投資信託はいくつもの銘柄がパッケージ化されている

投資の初心者にとって、個別の投資先をひとつひとつ選んで分散投資するのは大変でしょう。

投資信託なら、運用のプロが厳選したいくつもの銘柄をパッケージとして売り出しているので、簡単に分散投資することができます。また、最低購入額も数千円〜数万円の場合が多く、投資の初心者にとって始めやすい商品です。

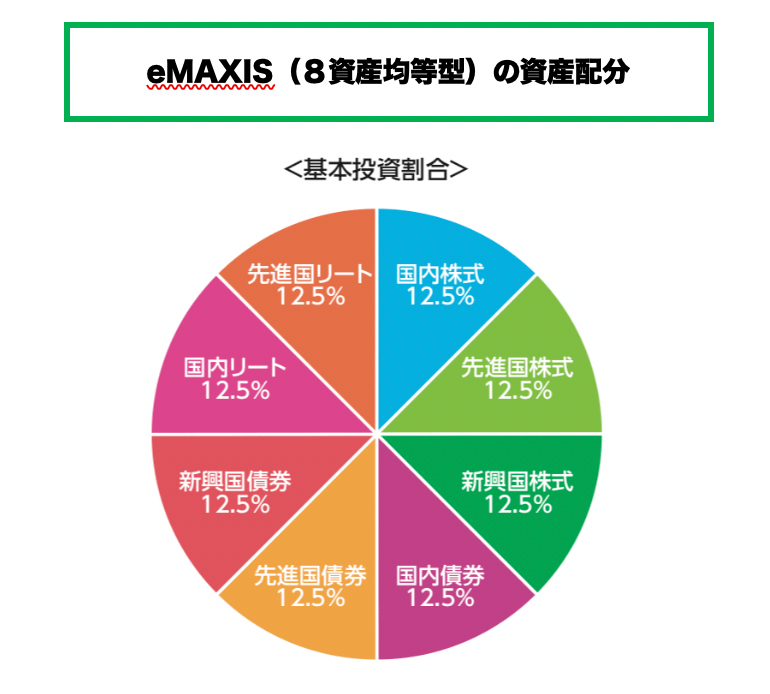

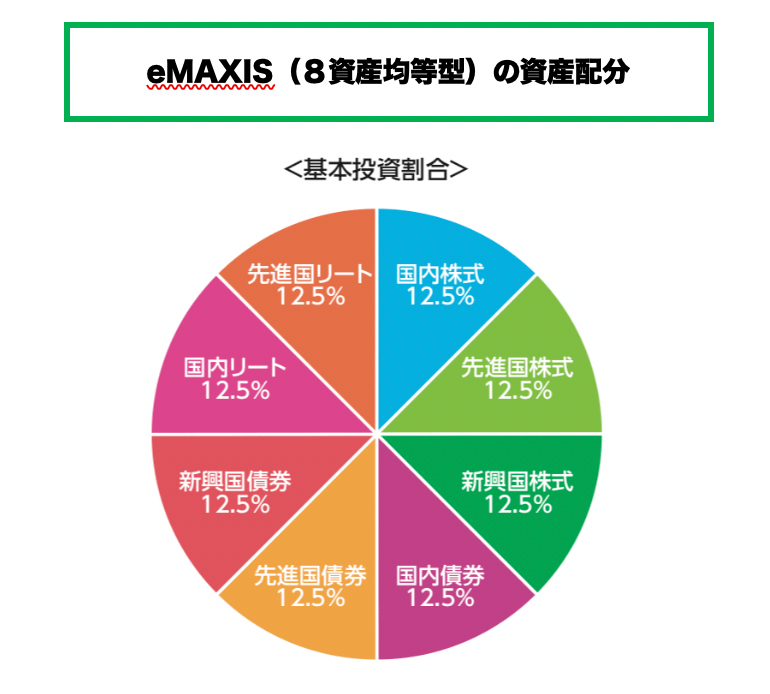

例として、上の図にあるような三菱UFJ国際投信から売り出されているeMAXISシリーズの「eMAXISバランス 8資産均等型」を見てみましょう。

図のとおり、8種類の資産カテゴリーに対して分散投資しています。

各カテゴリーの中でもいくつもの銘柄に投資しているので、安定した運用が期待できます。

例えば人口増加が見込まれ、経済成長率が高くなると予想される東南アジアの銘柄を選んだり、アメリカの株を取り入れたりと、今後の将来を考えてパッケージを見る必要があります。

そういった上で日本だけの銘柄だけで選ぶのは、リスクが高くなる可能性があります。

初心者でも手堅く運用できる毎月の積立投資。

投資信託は、安い時に買って高い時に売れば利益を出すことができます。

しかし初心者にとって売買のタイミングを見極めるのは難しいでしょう。

<ドルコスト平均法のイメージ図>

投資の初心者にオススメな投資方法はドルコスト平均法による積み立て投資です。ドルコスト平均法とは、「同じ銘柄を、定期的に、同じ金額だけ」買い続ける投資方法のことです。

この投資方法なら、投資信託の価格が安い時はたくさん買い、価格が高い時は少しだけ買うことができるので、結果として平均購入単価を引き下げることができます。

例えば毎月1万円ずつ積み立てしている場合、投資信託の価格が1口当たり5千円なら2口買うことができ、1口当たり1万円に上がったら1口だけ買うことになります。

一括投資では、投資開始時点より売却時点で相場が下がっていれば損をしてしまいます。

一方で積み立て投資では平均購入単価が下がるぶん、値動きの仕方によっては相場が下がっても利益を出せることがあるのです。

公務員は銀行営業マンやろうきんの営業に惑わせられやすい?

公務員は安定した職業から、銀行やろうきんの営業マンから積極的に営業を受ける機会があります。

例えば積立NISAで取り扱っている銘柄は以下のように金融機関によって大きな違いがあるんです。

| 金融機関 | 積立NISA銘柄数 |

| 楽天証券 | 143銘柄 |

| 地方銀行 | 1ー10銘柄 |

| ろうきん(近畿) | 6銘柄 |

ネット証券の大手である楽天やSBIは業界最高水準の銘柄を取り扱っていますが、大手のファンドを取り扱っているので、豊富な銘柄から選ぶことが可能で、手数料もネット証券なので安くなっています。

そうすると他のネット証券を含めて金融機関を視野に入れる必要があるわ。

公務員にオススメなのが積み立てNISAの理由

| 積立NISA | |

|---|---|

| 対象の期間 | 2037年まで |

| 非課税対象期間 | 最大20年 |

| 非課税額(最大) | 800万円 |

| 投資上限額(年) | 40万円 |

| 投資商品 | 投資信託 |

| 投資の方法 | 毎月の積立 |

投資初心者の公務員にとっておすすめは、毎月一定額を積み立てていく積み立てNISA(ニーサ)です。

積み立てNISAを使えば、最大20年、合計800万円までの投資信託による運用利益に対して非課税となります。

毎月積み立ていくため中長期で価格が伸びていく市場を狙えば、しっかりと資産を増やすことが可能です。

特に初心者なら、大手の楽天証券やSBI証券を利用するのがいいでしょう。

個人で節税を受けつつ年金が運用できるideco

| 商品の売却 | 原則、60歳以降に売却可能 |

|---|---|

| 節税メリット | 掛け金は全額所得控除 |

| 運用益は非課税 | |

| 受け取り時も控除対象 | |

| 投資商品 | 投資信託・保険 |

| 最低投資金額 | 月々5,000円から、1,000円単位で自由に設定 |

| 年間最大投資金額 | 職業により異なる(最大で年間81.6万円) |

| 利用可能年齢 | 20歳以上60歳未満の方 |

積立NISAと同時に併用で運用が可能なものに、ideco(イデコ)があります。

イデコは確定拠出年金と言われ、節税を受けつつ年金運用が可能です。

積立NISAとの違いは、掛け金の違いと満60歳まで原則引き出しができないことです。

60歳以降に受け取るお金としての選択肢としてidecoは年間運用で税金が安くなりますし、NISAと同じで運用で得た利益は非課税となっているため併せてオススメの運用方法と言えます。

もしどっちかしか運用しない場合には、利益確定がしやすい積立NISAの方が自由度があって運用しやすいと言えるわね。

公務員でも毎日の積み重ねで手軽にコツコツ収入が増やせる方法と資産運用について解説。知っていると知らないとでは将来的に大きな違いに!